Főállású átalányadózó közterhei magasabb bevétel mellett

Olvasási idő: 12 perc

Erről a témáról 2026-01-22 írtunk FRISS INFORMÁCIÓKAT: Őstermelők és egyéni vállalkozók átalányadózása 2026-ban

Azzal, hogy 2022. szeptember 1-jétől csak a főfoglalkozású egyéni vállalkozók választhatják a katát, a tételes adó köréből kieső egyéni vállalkozók nagy része a személyi jövedelemadó alá került és átalányadózó lett. Mindazonáltal a főállású átalányadózók lehetőségei is különböznek a havi bevétel összegétől függően.

Korábbi elemzésünkben 400.000 ft-os havi bevétel mellett vizsgáltuk a főállású átalányadózó négy havi bevételét és adózását 2022-ben (mentesített adóalappal 40%-os költséghányad alkalmazásával, garantált bérminimummal, kedvezmények nélkül).

Nézzük ezt meg magasabb havi bevételnél amikor elfogy a mentes keret, egyenletes és változó bevétellel (azzal, hogy 8 millió forint a maximum, különben kiesünk az átalányadóból).

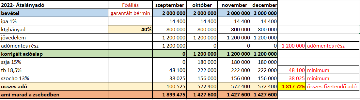

8 millió forintos összbevételnél, havi egyenletes 2 millió forinttal a fizetendő adó 1.817.725 forint lenne.

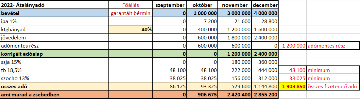

Ha ez a 8 millió forint nem egyenletesen érkezik, hanem összevissza, akkor így alakulna a fizetendő adó.

Itt már 1.903.850 ft lenne az összes fizetendő adó.

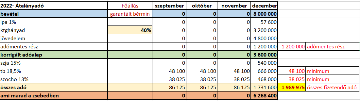

Nézzük meg azt, hogy ha 3 hónapig 0 ft a bevételed, és a negyedik hónapban érkezik 8 millió forint.

Ebben az esetben még több lesz a fizetendő adó, 1.989.975 ft. Ez a „veszélye” az átalányadónak, hogy kiszámíthatatlan, azaz érdemes a várható bevételt „eloszlatni”, amennyiben erre van lehetőség.

Átalányadó Különszámunkban megtalálható kalkulátoraink és táblázataink között valamennyi élethelyzetre igyekeztünk elvégezni az Ön mérlegeléséhez szükséges számításokat. A frissített különszám elérhető a Kisvállalkozói Jogkövető DEMO verziójában!

Különszámunkban végigvezetett lehetőségek:

- Főállású átalányadózó négy havi bevétele és adózása 2022-ben mentesített adóalappal 40%-os költséghányad alkalmazásával, garantált bérminimummal, kedvezmények nélkül, 400.000 ft-os havi bevétellel

- Főállású átalányadózó négy havi bevétele és adózása 2022-ben mentesített adóalappal 80%-os költséghányad alkalmazásával, garantált bérminimummal, kedvezmények nélkül

- Főállású átalányadózó négy havi bevétele és adózása 2022-ben mentesített adóalappal 90%-os költséghányad alkalmazásával, garantált bérminimummal, kedvezmények nélkül

- Mellékállású átalányadózó négy havi bevétele és adózása 2022-ben mentesített adóalappal 40%-os költséghányad alkalmazásával, kedvezmények nélkül

- Mellékállású átalányadózó négy havi bevétele és adózása 2022-ben mentesített adóalappal 80%-os költséghányad alkalmazásával, kedvezmények nélkül

- Mellékállású átalányadózó négy havi bevétele és adózása 2022-ben mentesített adóalappal 90%-os költséghányad alkalmazásával, kedvezmények nélkül

- Nyugdíjas átalányadózó négy havi bevétele és adózása 2022-ben mentesített adóalappal 40%-os költséghányad alkalmazásával, kedvezmények nélkül

- Nyugdíjas átalányadózó négy havi bevétele és adózása 2022-ben mentesített adóalappal 80%-os költséghányad alkalmazásával, kedvezmények nélkül

- Nyugdíjas átalányadózó négy havi bevétele és adózása 2022-ben mentesített adóalappal 90%-os költséghányad alkalmazásával, kedvezmények nélkül