Fontos tudnivalók és változások az iparűzési adóban a 2023-as és 2024-es évekre vonatkozóan

Olvasási idő: 7 perc

Erről a témáról 2025-10-25 írtunk FRISS INFORMÁCIÓKAT: Milyen változásokra számíthatunk 2026-ban az adózás területén?

Jelentős változások történtek 2023-ban az iparűzési adóban. Ha már működő vállalkozó voltál 2022-ben, akkor a 2022-es iparűzési adóbevallásban kellett dönteni, hogyan szeretnél adózni 2023-ban az iparűzési adóban. 2023-ban induló vállalkozóként a 2023-as évre vonatkozó iparűzési adóban (23HIPAK) tudsz választani, hogyan szeretnél adózni 2023-ban és 2024-ben. Az alábbiakban áttekintjük a fontosabb változásokat.

Már elöljáróban jelezzük, hogy összefoglalónk mellett készül egy sokkal komplexebb összefoglalás, ami részletesen tárgyalja a változásokat és még a 2023-as iparűzési adóbevalláshoz is segítséget nyújt, valamint a megosztásokra és a szünetelésekre is lesz példa.

2023-tól megszűnt az iparűzési adóban a „felező” lehetősége, ami azt jelentette, hogy maximum 1% volt a fizetendő iparűzési adó az arra jogosultak számára (kkv).

A bevallást a NAV felé kell leadni a 23HIPAK nyomtatványon, ÁNYK-n keresztül, nincs lehetőség más felületen kitölteni. Fizetni az önkormányzatoknak kell.

A bevallás bonyolult, főlapot és alnyomtatványokat kell kitölteni, attól függően, hogy hány önkormányzatot érint a bevallás. Csak egy bevallást kell beadni az adóévre, és az alnyomtatványokon kell megosztani a bevételt.

A bevallási határidő 2024.05.31 (amennyiben nem szünetelt a vállalkozás menet közben, mert akkor 30 napon belül be kellett adni a záróbevallást). Ha volt szünetelés és záróbevallás, és újraindult 2023-ban a vállalkozás, akkor is le kell adni a 23HIPAK nyomtatványt.

2024-ben jelentős változás történt a szünetelésnél az iparűzési adóban. Csak az az egyéni vállalkozó számít szünetelőnek, akinek a szünetelés napja meghaladja a 180 napot. Azaz figyelni kell, hogy mikor jár le a 180 nap és utána záróbevallást kell beadni. Csak ezután kerül arányosításra a fizetendő iparűzési adó.

2023-ban már nem választható a 8 millió forintos árbevételig a 80%-os adóalap után fizetendő adó.

Szintén megszűnt az a lehetőség 2023-tól, hogy az átalányadósoknál a jövedelem (bevétel mínusz költséghányad) 1,2-szerese után kellett megfizetni az adót. 2023-tól az átalányadósok is csak a főszabály vagy a sávos iparűzési adó szerint fizethetnek.

Azokat az új katásokat, akik az iparűzési adóban is a katát választották 2022.09.01 után (ehhez egy bejelentés kellett), automatikusan áttették 2023-ban az új, tételes (sávos) iparűzési adóba. Azok az új katások, akik 2023-ban indultak vállalkozóként, nekik 2024.05.31-ig le kell adni a 23HIPAK bevallást, amiben választani tudják a 2023-as és a 2024-es évre az egyszerűsített (sávos) iparűzési adót. Nekik 2024.05.31-ig kell megfizetni a 2023-ra és 2024-re vonatkozó iparűzési adót (egyet utólag, egyet előre).

Kiva adózóknál megmaradt 2023-ra az a választási lehetőség, hogy a kiva alap 1,2-szerese után kell megfizetni az adót. Ez választható (ha határidőben leadod a bevallást) a bevalláskor, nem kell előre bejelenteni.

Egyszerűsített (sávos) iparűzési adó általános szabályai 2023-ban

Az egyszerűsített adóalap-megállapítás főszabálya szerint a kisvállalkozónak a helyi iparűzési adóalapját nem kell megállapítania, bevallást nem kell benyújtania és – mert az adóalap tételes összegű – az adóalapját nem kell megosztania a települések között.

A kisvállalkozónak adóelőleget évente csak egyszer kell fizetnie, s amennyiben a kisvállalkozó bevétele az adott bevételi sáv felső határát nem haladja meg az adóévben, akkor az adóévre fizetett adóelőleghez képest további adót sem kell fizetnie (az adóelőleg bevallás benyújtása nélkül végleges adóvá válik).

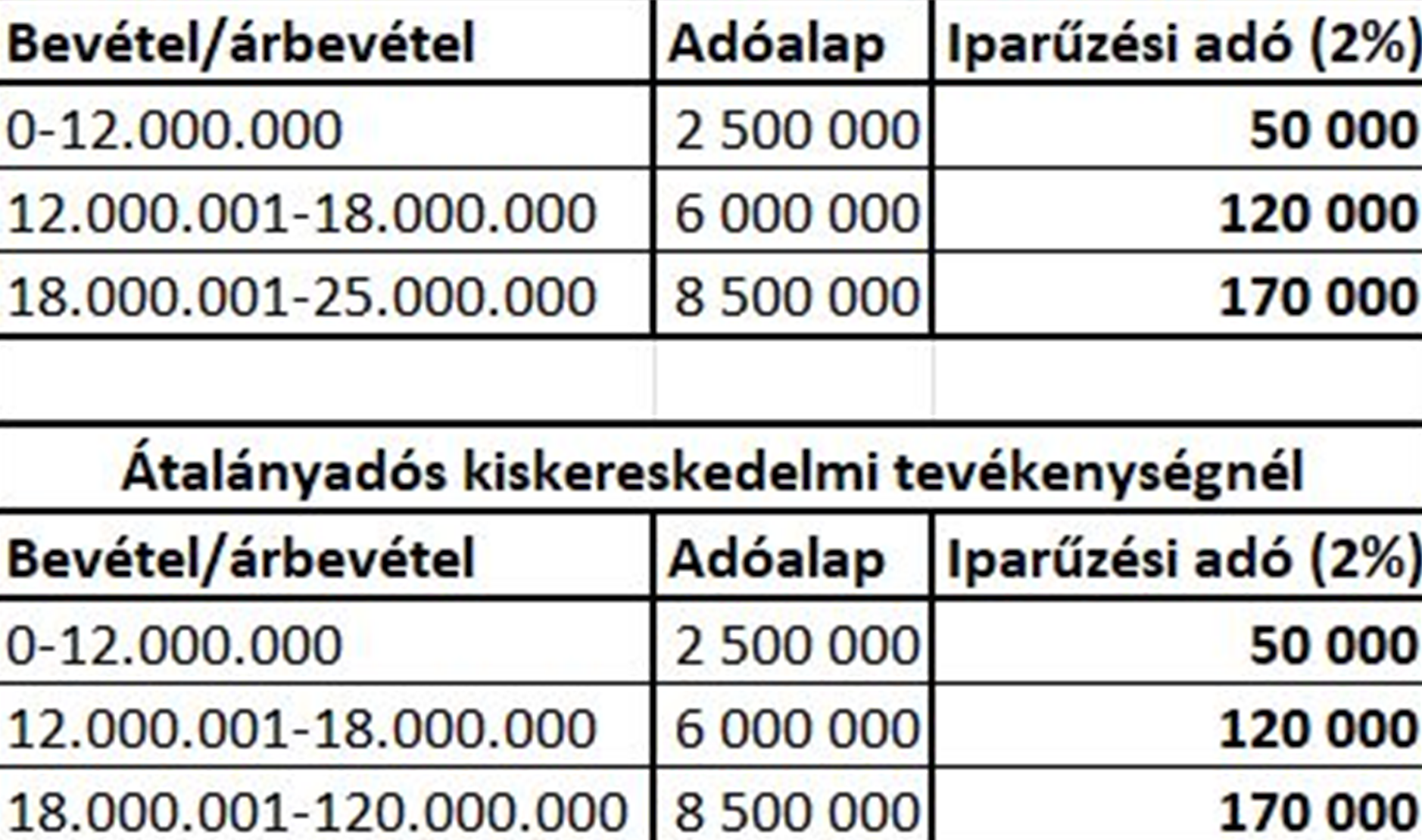

Azt látjuk a táblázatban, hogy ha a bevétel nem éri el a 12 millió forintot, akkor az adóalap 2.500.000 forint, és ha 2%-os az iparűzési adó mértéke, akkor az adó 50.000 forint. (2.500.000*2%).

Ha 12 millió forint és 18 millió forint között van a bevétel, akkor az adó alapja 6.000.000 forint, ennek a 2%-a 120.000 forint.

Ha 18 millió forint és 25 millió forint között van a bevétel, akkor az adó alapja 8.500.000 forint, ennek a 2%-a 170.000 forint.

Ha kizárólag kiskereskedelmi tevékenységet végző átalányadózó bevétele 18 millió forint és 120 millió forint között van, akkor az adóalapja 8.500.000 forint, ezután a 2% 170.000 forint.

Amennyiben a bevétel meghaladja a 25 millió forintot, a normál szabály lép életbe, azaz a bevétel mínusz a meghatározott költségek után a 2% (vagy amennyi az adott önkormányzat területén érvényes).

Egyszerűsített (sávos) iparűzési adó választása 2023

Azaz, aki már működő vállalkozó volt 2022-ben, annak a 2022. évre vonatkozó iparűzési adóbevallásban kellett jelölnie, hogy 2023-ra az egyszerűsített iparűzési adót választja. A bevallás beadási határideje 2023.05.31. volt. Aki ezt elmulasztotta, nem választhatja 2023-ra az egyszerűsített iparűzési adót.

Aki 2023-ban indult vállalkozóként, neki az első iparűzési adóbevallásban kell jelölnie, hogy a 2023-as évre az egyszerűsített iparűzési adót választja. Ennek a bevallásnak a beadási határideje 2024.05.31.

Az a vállalkozó, aki már működik és van székhelye, de egy másik önkormányzat területén létesít székhelyet vagy telephelyet, annak változásbejelentési nyomtatványt kell beadnia, ahol választani tudja az egyszerűsített iparűzési adót.

Ha a kisvállalkozónak van székhelye és telephelye is és az egyszerűsített iparűzési adót választja, akkor mindkét helyen e szerint az adózás szerint kell teljesítenie az iparűzési adó fizetési kötelezettségét.

A kisvállalkozó e döntése a teljes adóévre vonatkozik és mindaddig érvényes, amíg a kisvállalkozó az adóalapját e szerint kívánja megállapítani.

Ha a vállalkozó bevétele az adóévben meghaladja a bevételi értékhatárt, akkor az adó alapját az adóévre és az azt követő adóévre a normál szabályok szerint kell megállapítania és bevallást is be kell adnia.

Ha a kisvállalkozó már nem az egyszerűsített iparűzési adó szerint szeretne adózni, akkor ezt az adóév 05.31-ig jelentheti be az adóhatóságnak.

Ezt a 2023-as iparűzési adóban kell választani 2024-re.

Bevallás 2023-ra vonatkozóan tételes iparűzési adónál

Nem kell bevallást benyújtani, ha az adóévi adó összege nem haladja meg az adóévi adóelőleg összegét és - ha a megfizetett adóelőleg összege magasabb - az adózó az adóelőleg és az adóévi adó összege különbözetének a visszatérítését nem kéri.

Tehát, ha az egyszerűsített iparűzési adót választjuk, és év közben meghaladjuk a bevételi értékhatárt, vagy nem tudta tartani a választott sávot, mert meghaladta a bevétele, akkor be kell adni az iparűzési adóbevallást.

Továbbá szükség lehet még bevallásra, ha az egyéni vállalkozását szüneteltette, megszüntette, székhelyét áthelyezte, telephelyét megszüntette.

Adómentesség

Ha a kisvállalkozó az egyszerűsített adóalap-megállapítást alkalmazza, akkor a helyi iparűzési adóban adómentességre, adókedvezményre és adócsökkentésre nem jogosult.

Aki a tételes iparűzési adót választotta 2023-ra és év közben szünetelt vagy megszűnt, neki be kellett adnia a 23HIPAK záróbevallást, ahol a nyomtatvány arányosította az iparűzési adót.

Átalányadós egyéni vállalkozók 2023-ban nem a jövedelem, hanem a bevétel után adóznak. Ők is választhatják a tételes iparűzés adót, de ha meghaladják a bevételi értékhatárt az iparűzési adóban, akkor a főszabály szerint kell adózniuk.

Az az új katás, aki 2022-ben választotta az iparűzési adóban is a katát, ők automatikusan a tételes iparűzési adóba kerültek. Ha év közben átmentek átalányadóba, nem kellett beadni változásbejelentőt, mert a tételes iparűzési adó bárki számára választható, és ha azzal indult év elején, akkor nincs rá kihatással egy év közbeni adónemváltás.

Kinek kell iparűzési adóbevallást beadnia 2024. május 31-ig?

- Ha nem választottad a 22HIPAK-ban 2023-ra a sávos iparűzési adót. Általános szabály szerint vagy kiva szerint adózhatsz 2023-ban, de választhatod 2024-re a sávosat.

- Ha választottad 2023-ra a sávos iparűzési adót, de az árbevételed meghaladta a 25 millió forintos árbevételi határt (átalányadós egyéni vállalkozóknál a kiskereskedelmi tevékenységet végzőknél 120.000.000 forint).

- Ha a sávosat választottad, de nem tudtad tartani az árbevételt és magasabb vagy alacsonyabb sávba tartozol, akkor elszámoló bevallást kell beküldeni.

- Ha 2023-ban indultál vállalkozóként.

- Ha szünetelésből visszajöttél 2023-ban.

- Ha 2024-ben nem a sávos szerint szeretnél adózni.

- Ha a 2023. márciusi előleged magasabb volt, mint a sávod szerinti adó lenne, akkor szintén elszámoló 23HIPAK bevallást kell küldeni.

Ezeket a kérdéseket, válaszokat és megoldásokat fogjuk boncolgatni az előkészületben lévő, iparűzési adóra vonatkozó különszámunkban.

2023-tól már nem választható az 80%-os adóalap után fizetendő adó az árbevétel 8 millió forintig. Ezen kívül az átalányadósoknak is változásokat hozott a jogszabály, mivel csak a főszabály vagy a sávos iparűzési adó szerint fizethetnek. Tanulja meg, hogyan kell helyesen kitölteni az iparűzési adó bevallását! A Menedzser Praxis HIPA 2023-2024 különszáma minden szükséges információval ellátja! Nézzen bele most!