Vállalkozás szünetelése a sávos IPA választáskor

Olvasási idő: 7 perc

Erről a témáról 2025-05-13 írtunk FRISS INFORMÁCIÓKAT: Legfontosabb tudnivalók a 2024-es HIPA bevallásról

A „sávos iparűzési adóként” megismert új módszer nagyban hasonlít a katások régi „tételes IPA-jához”, viszont ezt az új lehetőséget bármely kisvállalkozás alkalmazhatja, ha belefér a kereteibe, és úgy ítéli meg, hogy ez számára kedvező. De mi a helyzet a szünetelőkkel?

Az iparűzési adó rendszerében 2023-tól kizárólag a kisvállalkozók számára bevezetésre került egy árbevétel nagyságtól függő fix adóalap választási lehetőség (1990. évi C. törvény a helyi adókról 39/A.§). Tekintsük át az új egyszerűsített módszer lényegét!

A 12 millió Ft alatti árbevétellel rendelkező vállalkozások dönthetnek úgy, hogy az éves adóalap önkormányzatonként 2 500 000 Ft.

Ennek a 2%-a 50.000 Ft/év (kisebb adómértéket alkalmazó önkormányzatok esetén kevesebb)

A 12-18 millió Ft közötti árbevétellel rendelkező vállalkozások dönthetnek úgy, hogy az éves adóalap önkormányzatonként 6 000 000 Ft.

Ennek a 2%-a 120.000 Ft/év (kisebb adómértéket alkalmazó önkormányzatok esetén kevesebb)

A 18-25 millió Ft közötti árbevétellel rendelkező vállalkozások dönthetnek úgy, hogy az éves adóalap önkormányzatonként 8 500 000 Ft.

Ugyanezen összeg vonatkozik azon kizárólag kiskereskedelmi tevékenységet végző vállalkozásokra is, akik árbevétele éves szinten 18 és 120 millió forint között lesz.

Ennek a 2%-a 170.000 Ft/év (kisebb adómértéket alkalmazó önkormányzatok esetén kevesebb).

12 hónapnál rövidebb adóév esetén napi arányosítással 12 hónapra számítva időarányosan kell kiszámítani a bevételt, és az adót is.

Azt is fontos tudni, hogyha valaki több önkormányzathoz tartozik, akkor egységesen kell eljárnia a választását illetően, és nem „variálhat”, hogy egyik helyre így fizet (pl. főszabály szerint), a másikra úgy (pl. sávos alapján).

Ha a sávos IPA-t választja, akkor minden önkormányzathoz meg kell fizetnie ezt a fix összeget, tehát az adóteher duplázódhat vagy akár triplázódhat is.

Persze attól az még mindig hozhat kedvezőbb adómértéket mint a főszabály szerinti adózás. Igaz, utóbbinál pedig megosztási módszerekkel kell számolnunk.

Ha a kisvállalkozó az egyszerűsített adóalap-megállapítást alkalmazza, akkor a helyi iparűzési adóban adómentességre, adókedvezményre és adócsökkentésre nem jogosult még akkor sem, ha adott önkormányzatnál létezik ilyesmi.

Mikor kell erről a választásunkról nyilatkozni?

Újonnan induló, azaz jogelőd nélkül kezdő vállalkozóknak az első adóévről szóló adóbevallásban kell nyilatkozniuk.

Már működő vállalkozások minden adóévre vonatkozóan az előző éves adóbevallási nyomtatványon az adóév ötödik hónapjának utolsó napjáig (május 31.) tehetnek nyilatkozatot.

Székhelyáthelyezés vagy új telephely nyitása esetén a „Bejelentkezés, változás-bejelentés” elnevezésű nyomtatvány V. pontjában kell ezt a választásunkat jelölni.

Ezen új egyszerűsített módszer alól kijelentkezni pedig minden évben május 31-ig az előző éves iparűzési adóbevallás (’HIPAK) NY-01-es fülének 9. pontjában tudunk, és ezzel egyidejűleg adóelőleg bevallást is kell akkor beadnunk.

De mi a helyzet a szünetelőkkel?

A 2023. január 1-jén szünetelő vállalkozók ezt az új sávos rendszert nem előrefelé választották erre az adóévre, hanem az első aktív időszakuk ’HIPAK bevallásában teszik azt meg – persze csak ha szeretnék.

Ezzel a lendülettel pedig ugyanabban a bevallásban azonnal a következő adóévre is nyilatkozhatnak, és így következő év május 31-ig 2 x 50e/120e/170e Ft-ot fizetnek be az önkormányzat megfelelő folyószámlájára (2%-os településeken).

Természetesen, ha a szünetelésből visszatérő egyéni vállalkozó nem szeretné az új sávos módszert választani, akkor visszatérése után minden aktív időszakra beküld majd egy iparűzési adóbevallást, amiben elszámol a tényleges adójával, és az előlegeket is azon vallja be.

Ha pedig egy sávos iparűzési adót választó vállalkozó év közben szünetelteti tevékenységét, akkor nem arányosodik le automatikusan napra pontosan az adóalap, hanem az önkormányzatok várnak egy elszámoló bevallást, amelynek a főoldalára az aktív időszakot kell beírni.

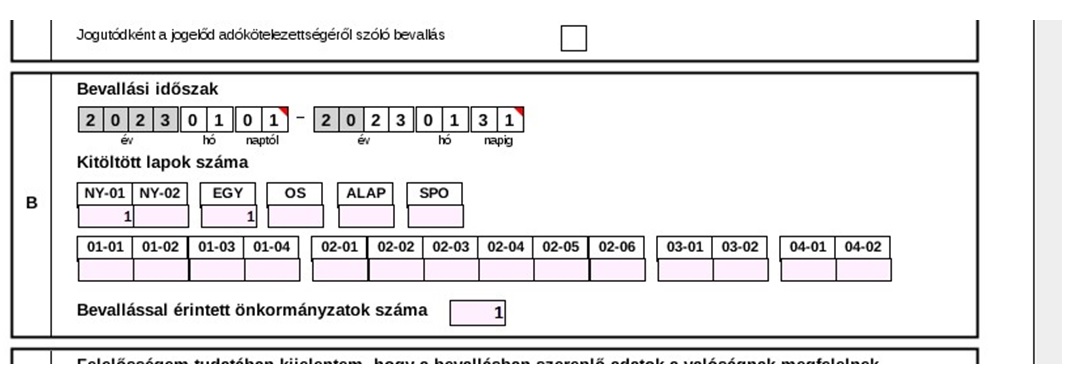

Például egy 2023. február 1-jétől szünetre ment esetében így:

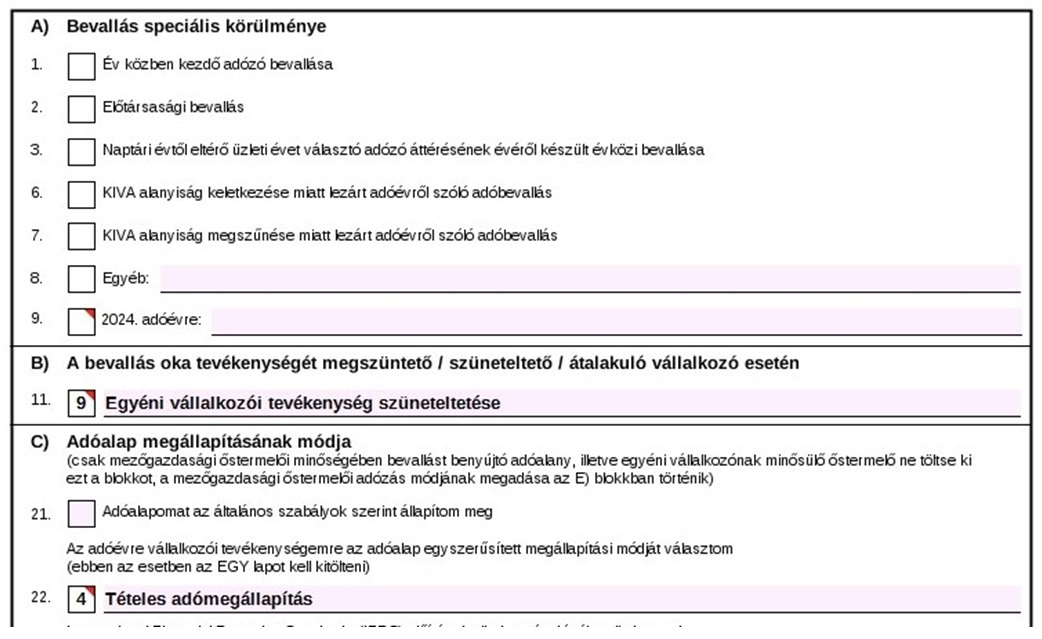

Majd pedig az NY-01-es lap 11. sorában jelölni kell, hogy a vállalkozó a szüneteltetés miatt küldi be a bevallást, és a 22. sorban, hogy tételes adómegállapítást választott.

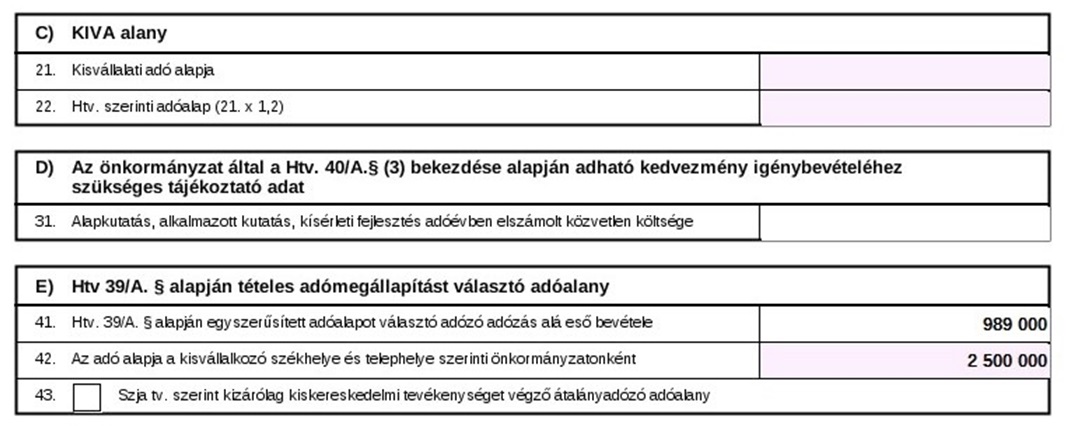

Ezután már csak annyi teendő maradt, hogy az EGY fül 41. sorába be kell írni az aktív időszak tényleges bevételét, amely alapján a nyomtatvány automatikusan kiszámolja, hogy a vállalkozó melyik bevételi sávba esik.

És ez alapján azt is kiszámolja, hogy adott településen mennyi a napra pontos tételes adó.

Mi történik akkor, ha valaki nem tudja tartani azt a bevételi sávot, ahova az előző éves bevétele alapján sorolódott?

A főszabály szerint, ha a vállalkozás ugyanazon sávban tudja tartani a bevételi szintjét akár éveken keresztül, akkor egyik évre sem kell bevallást beadnia.

Viszont, ha a vállalkozás mondjuk a legkisebb sáv alapján fizetett adóelőleget 2023 május 31-ig, de mégis 12 millió fölött lesz az éves bevétele, akkor egy ún. elszámoló bevallást kell beadnia 2024. május 31-ig, és ezen időpontig meg kell fizetnie a keletkezett adókülönbözetet is.

Arról még nincs információnk, hogy vajon ilyen esetben például késedelmi pótlék felmerülhet-e, mert a törvény erről egy szót sem ejt. Ezzel kapcsolatban az egyes önkormányzatok jogértelmezése és gyakorlata pedig 2024. május 31-ig fog kiderülni.

Véleményünk szerint hibás gyakorlat, hogy a 2023. március 15-ig befizetett jóval magasabb előlegeket mind a mai napig sem írta jóvá többletként egyetlen önkormányzat sem a sávos IPA-t választó adóalanyok számára. Persze arról sincs információnk, hogy ezt mikor tervezik megtenni. Arról pedig nem is beszélve, hogy egyáltalán elvárták a márciusi előleg befizetését, és aki nem tette azt meg határidőben, még késedelmi pótlékot is befizettettek vele.

Pedig a törvény 39/A. § (9) bekezdése világosan kimondja a következőket. Ha a vállalkozás ezt a módszert választja, akkor az adott adóévre egyszer fizet előleget (május 31-ig), és az adóelőleg fix összegű az előző évi árbevétel megfelelő sávja szerint („A kisvállalkozó az adóév ötödik hónapjának utolsó napjáig – a 41. § (4) és (7) bekezdéseire figyelemmel – az adóévre adóelőleg fizetésére köteles, melynek összege az előző adóév adójának összegével azonos.”).

Ha a vállalkozás éves árbevétele a 25 milliós határt is meghaladja, akkor az adóévre bevallást köteles benyújtani, amelyben az adót a főszabály szerint kell kiszámítania, azaz az árbevételből csak az anyagjellegű költségeit (anyag költség, eladott áruk beszerzési értéke, alvállalkozók, közvetített szolgáltatások, alapkutatás, alkalmazott kutatás, kísérleti fejlesztés költsége) vonhatja ki.

Befizetni a bevallott éves adó és a májusban már befizetett előleg különbözetét kell.

(Cikkünket teljes terjedelmében az Adózási Módszertani Szemle decemberi számában olvashatják)